Казино Технологии залага на иновативни продукти, които се приемат добре от клиентите в България и държави от Източна Европа като Румъния и Украйна. Приходите на компанията достигат връх от почти 30 млн. през 2008 година.

Тогава последва финансова криза, която само за две години стопява бизнеса до едва 11 млн. лв., а печалбата изтънява от над 7 млн. до под 2 млн. лв.

Поради намалените поръчки от тогавашните им пазар, през следващите години Казино Технологии търси разрастване другаде – в Латинска Америка. Изгражда се производствена база в Мексико, която да снабдява директно Северна и Южна Америка с игрални автомати и обезпечи тяхната поддръжка, вместо да се конструират в Европа и да се плаща скъп транспорт дотам.

Разрастването позволява на Казино Технологии да се върне на предкризисните нива на приходи през 2017 година. Бизнесът се развива добре, докато не идва пандемията от 2020 година, която отново стопява приходите:

Тази предистория е важна, защото показва как пазарите, на които ръководството ще търси растеж вбъдеще, са им добре познати от години. В същото време, бизнес модел, който е бил успешен толкова години, днес трябва да се трансфомира – от изцяло наземен (офлайн) към смесен модел, а с нстъпването на пандемията, клиентите все повече ще се ориентират към онлайн съдържанието.

Дали тази трансформация ще е е успешна все още е рано да се каже. Предизвикателството в случая е по две направления:

– Да се предложат същите основни продукти (казино игрите) за B2B клиентите, но по съвършено нов начин

– Навлизане в B2C сегмента и пряка конкуренция с гореспоменатите B2B клиенти за вниманието и парите на крайните потребители

Онлайн средата не е нова за ръководството. Още през 2014 година, Капитал пишат:

От „Казино Технологии“ решават да направят крачка напред и да обединят традиционните игрални съоръжения с онлайн гейминга. Така създават THE BIG 5, система от пет продукта, които са взаимно свързани, но могат да съществуват и индивидуално.

През същата година се основава Телематик Интерактив България с цел организиране на онлайн залагания. Днес бизнесът се извършва под търговката марка Palms Bet. Дейността, свързана с наземните игрални автомати, не е част от бизнеса, който ще излиза на борсата.

Първите години от съществуването на Телематик Интерактив изглеждат по-скоро като експеримент в онлайн средата, защото приходите растат минимално в стойност. Две неща променят рязко резултатите на компанията през последните 2 години:

– Отнемането на лиценза на дружествата зад „Национална лотария“ и 7777.bg, както и организатора на игрите Евробет, освобождава огромно пространство в българския хазартен бизнес

– Пандемията накара много потребители да мигрират към онлайн забавленията

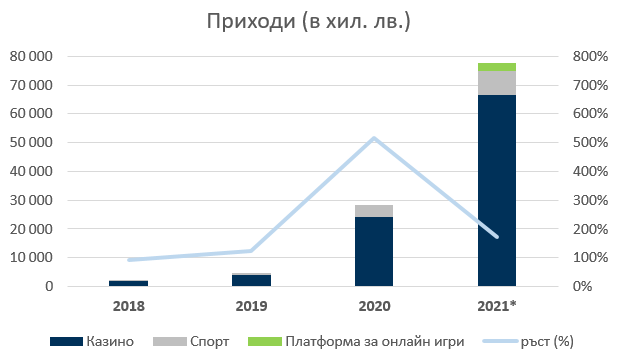

Тези две обстоятелства много силно са подкрепили бизнеса на Телематик Интерактив. Приходите нарастват стремглаво. Прогнозата на ръководство е през 2021 г. бизнесът да нарастне повече от два пъти и да достигне почти 78 млн. лв.

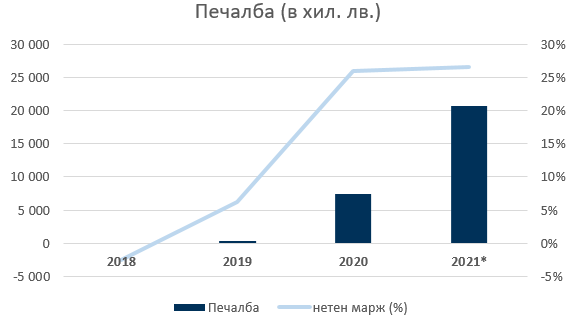

Печалбата следва същия тренд, като там прогнозата е тя да достигне 20 млн. лв. Маржът на печалбата се задържа стабилен около 26-27%.

Компанията също така няма никакъв дългосрочен дълг, а единствено краткосрочни задължения. Затова вместо нетен дълг, който е нула, тук съм представил паричните средства по години.

Около 85% от приходите на Телематик Интерактив идват от казино игри. Другите 15% са спортни залагания. Подобно съотношение е благоприятно за компанията. Онлайн казиното обикновено има доста по-висока норма на печалба.

По закон организаторите на хазартни игри са длъжни да изплащат поне 50% от брутните приходи като печалби на участниците. При онлайн казината комисионните (чистите приходи, след приспадането на печалбите на участниците) са между 25% и 35% (редакция: след обратна връзка от компанията, става ясно, че комисионните при онлайн казината са 3.5-4%, докато при спортните залози процентът е малко по-висок). Процентът зависи от това до каква степен организаторът иска да задържи вниманието на потребителите – по-малък процент комиосионни задържа потребителите по-дълго.

При спортните залози организаторът няма влияние върху изхода от съответното спортно събитие и съответно върху размера на изплателите суми. Той също така се старае да предложи конкурентни коефициенти, иначе залагащите лесно ще мигрират към друг букмейкър. Поради това, при тях комисионната е около 15%.

Понеже онлайн казиното игрите са доста по-атрактивни, всички навлезли конкуренти, след отстраняването на „Национална лотария“, се насочват именно натам, вместо към спортните залагания. И те са готови да харчат сериозни средства, за да привлекат клиенти:

Бробет, които стоят зад марката Efbet, са най-активни в рекламата. Телематик Интерактив отговарят за около 10% от телевизионните бюджети в сектора. Общо трите най-активни участници в сектора са платили 60 млн. лв. само за първите 10 месеца на миналата година. За сравнение, дружествата под шапката на Национала лотария плащаха между 25 и 30 млн. лв. за телевизионна реклама през годините.

Тук е първият риск. Ожесточената конкуренция ме карат да предполагам, че следващите години ще бъдат по-различни от досегашните две.

Секторът на онлайн залагания прилича много на онлайн търговците на дрехи – бариерите за навлизане са ниски, понеже за всеки компонент за функционирането на едно онлайн казино има поне по няколко доставчика, които предлагат готови решения.

Така бързо може да се започне дейност. Единственото, което остава за навлизащия в сектора, е да оформи административен екип и да изгради марка чрез солидна маркетингова кампания. Разликата с търговците на дрехи е само, че онлайн залагания изисква получаването на лиценз, което обаче не изглежда толкова трудно след като Държавата агенция по хазарт беше закрита и дейността мина под шапката на НАП.

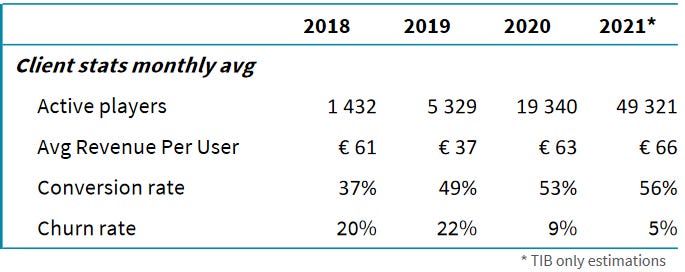

Следващата таблица от проспекта е изключително информативна:

Активните потребители значително се увеличават и достигат почти 50 хиляди. Средният приход от потребител се запазва стабилен на около 130 лв. на месец.

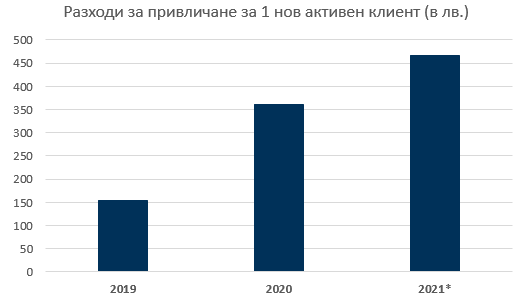

От друга страна обаче разходите за привличане на един нов потребител растат значително и прогнозната стойност достига 467 лв. за миналата година.

Следващият въпрос е докъде може да расте пазарът?

Няма информация колко е целият пазар на залагания, още по-малко пък за онлайн сегмента. Телематик Интерактив ще достигнат поне 300 млн. лв. залози през 2021 година. По данни на Елана, те държат 15% от пазара. На тази база, може да се заключи, че общите обеми не са толкова далеч от онези 2.7 млрд. лв. залози, приети във всички игри на „Национална лотария“ и 7777.bg през последната им година като действащ бизнес – 2019 г.

Затова аз бих очаквал значително забавяне на ръста на приходите в България през следващите години. При такъв сценарий може да се стигне до следната комбинация:

1. Нарастване на разходите за привличане на всеки следващ клиент – Насищане на пазара, което да доведе до задържане на рекламните разходи на високи нива, при намаляваща ефективност на база 1 лев за реклама.

2. Намаляване на процента на комисионните – т.е. по-голям процент от залозите ще се изплащат на клиентите с цел подобряване задържането на клиентите.

Телематик Интерактив обявяват 5% churn rate месечно за 2021 г., което по думи на ръководството е много по-добро от стандартното за индустрията. Както знаем от облачните бизнеси обаче, това означава на годишна база 46% или почти половината от потребителите напускат сайта. Такава динамика е нормална за един бързо развиващ се бизнес в конкурентна среда, но показва колко трудно е на хазартните сайтове да задържат клиентите си за дълго спрямо „лепкавите“ B2C бизнеси (производителят на велосипеди за домашен фитнес Peloton например имат 92% retention rate годишно).

Намаляването на churn rate идва на определена цена. Ако през 2019 г. Телематик Интерактив получава 35% комисионна от залозите, то през 2020 г. показателят спада до 33%, а за първите 9 месеца на 2021 година вече е 28.5%.

Вероятно поради тази динамика на българския пазар, ръководството планира навлизане на нови места.

Набраните средства от IPO-то ще финансират маркетинговите разходи по навлизането на Palms Bet на два нови за тях пазара – Перу и Украйна. Разходите по експанзията ще са почти поравно между тях. Макар двата пазара да са нови за онлайн казиното, те са добре познати на ръководството още от времето на наземните игрални автомати.

Украйна

Хазартът в страна беше разрешен отново през миналата година и само за първите няколко месеца са дадени 20 лиценза на оператори.

Доскоро всички форми на залагания бяха забранени в страната, след трагичен инцидент в казино през 2009 година. Забраната единствено подхрани нелегалните залагания и корупцията в сектора. Това плюс фактът, че на държавния бюджет са необходими средства в момента, мотивират властите да легализират отново залаганията.

Телематик Интерактив смята да получи лиценз в следващите месеци и през втората половина на 2022-а да започне дейност. Това не е малък период от време, като се има предвид, че там ситуацията се променя почти всеки ден.

По оценка на ръководството, пазарът е наситен и затова може да се очаква сериозна конкуренция за клиенти.

Перу

Плановете за Перу са в много по-напреднала фаза. За дейността на онлайн операторите там няма необходимост от получаване на лиценз. Телематик Интерактив планира да стартира маркетингова кампания още за първото полугодие на 2022 година.

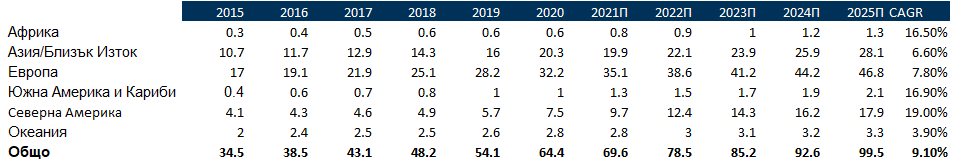

Южна Америка е един от пазарите, на които се очаква най-голям ръст на онлайн залаганията. Проучване на H2 Gambling Capital показва, че този регион ще е вторият най-бързо растящ след Северна Америка през следващите 5 години, с темп на расте от 17%:

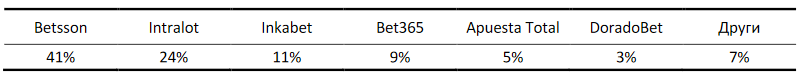

Перуанският пазар изглежда концентиран в няколко компании, като шведската Betsson заема първата позиция с доста сериозна преднина пред останалите.

От проспекта на Телематик Интерактив четем:

На перуанския онлайн хазартен пазар оперират над 20 местни оператора, като първите шест държат 93% от общия пазар.

От водещите компании, само Bet365 и Betsson са международни компании; докато останалите 5 са местни, като 2 от тях (Intralot и Inkabet) имат най-дългогодишна история в страната, а Intralot е собственост на основната лотария в Перу, разполагаща с повече от 2000 пункта за залагания.

Спортните залагания отговарят за основната част от приходите в онлайн сегмента, значително над този на казино игрите. Международните оператори са фокусирани в спортния сегмент, докато местните контролират основната част от онлайн казино сегмента.

Лидерът Betsson дори подобрява своите позиции на пазара. В началото на 2021 г. те сложиха марката си в името на първото ниво в местното футболно първенство. Така разпознаваемостта им допълнително се вдига.

Освен това, през август същата година Betsson купува конкурента Inkabet и повишава пазарния си до над 50%. Цената на сделката е интересна. Betsson плаща за Inkabet едва 3.8 пъти EBIT (оперативната печалба) за финансовата година завършваща юни 2021 г.

Но това не е първата сделка в региона на подобен нисък множител. През февруари 2021 г. гръцката компания-майка Intralot продава своя 20% дял в Intralot Peru за цена от $21 млн. На база финансовите резултати на компанията за 2019 г., сделката е сключена при оценка от 5.8 пъти EBIT.

Придобивания при толкова малки множители подсказват несигурност. Определено може да се очаква повишаване на конкуренцията в сектора, след като регулациите са доста либерални.

Но може да има и друга причина. Ако си мислим, че в България е имало политическа нестабилност през миналата година, то по-добре да погледнем Перу. Президентът на страната, който е ръководител на изпълнителната власт, се смени 4 пъти за последните четири години.

Последните парламентарни избори през април 2021 година произведоха много фрагментиран парламент, който все пак успя да състави правителство. Два месеца по-късно кандидатът на ултра лявата партия Peru Libre Педро Кастийо победи кандидатката на крайно дясната партия с едва 0.25% разлика. Това е Педро Кастийо по време на предизборната кампания:

До преди две години той е бил неизвестен учител в една от бедните провинции в страната, с произход от много скромно семейство. После оглавява стачка на учителите и добива популярност.

Той беше избран за президент с гласовете на бедните провинциални избиратели, докато фаворитът на по-заможните градове като Лима и Каляо дори не стигна до балотажа за президент.

Педро Кастийо е определян от опонентите си като ляв екстремист, макар самият той да отрича тези твърдения. Преди началото на предизборната кампания, Кастийо се обявяваше за по-солидни регулации в икономиката и национализация на стратегическите сектори на икономиката. Впоследствие смегчи тона.

Но политическият хаос продължава да присъства. Ето така един политически анализатор обобщава първия ден от встъпването на Кастийо на власт:

От тогава насам, за малко повече от половин година, Кастийо е сменил четири пъти своя политически кабинет.

Когато за пръв път разбрах за IPO-то, най-силно вниманието ми привлече не потребителската част от бизнеса, а B2B продуктът на компанията – платформата за онлайн игри. Телематик Интерактив получава собствеността върху нея след сделка за 9 млн. лв. с друга компания от групата в края на 2021 г.

Придобитата платформа включва над 180 оригинални игри, които може да бъдат предоставяни както директно на онлайн казина, така и на дистрибутори, които от свое име да сключват сделки с казина.

Заедно със сделките през дистрибутори, съдържанието на платформата достига до над 700 казина, огромната част намиращи се в Европа. За 2021 г. около 50% от приходите се генерират от България.

Чрез сделката, Телематик Интерактив получава и друг продукт – системата The Big 5. Тя включва система за управление на игрална зала и казино, универсален джакпот сървър, дистанционен игрален сървър, онлайн гейминг и модул за парични транзакции. От описанието в сайта става ясно, че това е цялостен продукт за управление на казино, наземно или онлайн. Такива инструменти са изключително важна част от дейността на едно казино и веднъж внедрени, носят регулярен и стабилен доход дългосрочно.

И от тук започнаха да се разминават моите представи за B2B бизнеса на компанията с реалността. От проспекта:

Дружествата в Групата не разполагат със собствен технически капацитет и не извършват научноизследователска и развойна дейност. Софтуерните разработки се придобиват от външни доставчици или се възлагат на такива. Текущи модификации, подобрения и адаптации на онлайн платформата се извършват по задание на Групата компании и се изпълняват от външни доставчици.

Компанията не разполага със собствени кадри за развитие на платформата. Подобна практика е предпочитана от новостартиращи компании, които тестват възможностите на своята първоначална идея. Такъв е примерът с компанията за организиране на онлайн срещи Calendly. Основателят е възложил създаването на първоначалната версия на софтуера на разработници в Украйна. Други предпочитат да наемат контрактори в Индия.

Липсата на собствени кадри за разработка може да значи, че всяка дейност е по-скоро проектно ориентирана, вместо цялостен процес по изграждане и развитие на съдържанието. Освен това, платформата е изградена още през 2014 година. Аз бих очаквал продуктът да е много по-добре позициониран на пазара за толкова време. От компанията очакват приходи в рамките на 7-8 млн. лв. за 2022 г., което би означавало едва 11-12% от целия бизнес.

Друг аспект е защо оператор на казино (B2C) като Телематик Интерактив придобива B2B бизнес, който ще предлага на свои конкуренти. Това повдига въпросът доколко тези конкуренти биха купували от тях.

През 2014 година, букмейкърът на спортни залагания Unibet (сега част от Kindred Group) решава да отдели своята онлайн платформа за хазартни игри от основната дейност в самостоятелна компания. Днес тази компания се казва Kambi.

При отделянето на Kambi, изпълнителният директор на Unibet Хенрик Тярнстьом казва:

Макар Kambi да е отличен бизнес, нейната възможност да максимизира стойността на своите услуги е ограничена, докато е собственост на Unibet. Отделянието ще услесни достъпа на Kambi до по-широк пазар.

В зависимост от постигната цена на IPO-то, пазарната оценка на Телематик Интерактив ще бъде между 220 и 330 млн. лв. При очаквана печалба за 2021 г. от приблизително 20 млн. лв, това прави между 11 и 16,5 съотношение цена/печалба. Това няма да се отличава значително от нивата, на които се търгуват други подобни компании в момента, а и от историческите показатели в сектора.

В следващата таблица сравнявам показателите на Телематик Интерактив с други компании, които се занимават със спортни или казино игри, предимно онлайн:

Взел съм предвид, че платформата за онлайн игри ще донесе около 7.5 млн. лв. приходи при малко по-добър марж и консервативен 5% ръст на досегашния бизнес на компанията. Навлизането на нови пазари едвали ще донесе съществена разлика през първата година, заради изпреварващия темп на инвестициите спрямо приходите.

Настоящите пазарни множители за хазартните компании от пиър групата не са нещо необичайно. Следващата графика от последните 10 години показва, че forward P/E в рамките на 10х до 15х е обичайно. Силните регулации в сектора, както и голямата конкуренция обуславят подобни оценки.

В заключение, няма как да пропусна въпроса доколко е морален хазартният бизнес и инвестициите в подобни компании.

На първо място, добре е да се поучим от опита на другите. Както стана дума, Украйна е забранила в миналото всички хазартни игри, но резултатът не е бил търсеният. Нелегалният хазарт е процъфтял. Затова тоталната забрана определено не е решение.

Аз вярвам в отговорността на отделния човек. Всеки индивид е отговорен за своите действия. Никой друг няма да предпази човек от вреден навик или дори зависимост, по-добре от него самия.

Проблемът с хазарта в българското общество не е фактът, че той съществува, а това, че присъства като нещо нормално, забавно и създава представата, че може да реши бързо и лесно проблемите на хората.

Когато аз работих в сайта за футболни прогнози, рекламите на хазарт бяха ограничени до спортните сайтове. През следващите години те бяха оставени да станат най-големите рекламодателите в телевизията, а през миналата година водещата компания в сектора е похарчила за реклама колкото Kaufland. Рекламни лица са известни личности, които с популярността си допълнително легитимират хазарта като обичайно забавление.

Всички това се случва, въпреки че според закона рекламата на хазарт е забранена. Всички реклами минават пред закона като съобщаване на резултати от игри. В същото време Министерството на финансите не намира нарушения в тази практика.

Ситуацията е подобна и на много други места. След легализирането на хазарта в Ню Йорк в началото на тази година, Twitter фийдът ми бързо се напълно с подобни статуси:

Хазартът има склонност да пристрастява. В Теория на перспективата, Даниел Канеман и Амос Тверски формулират три важни извода за поведението на хората:

1) хората усещат живота на база промяната в него (например колкото и да е богат човек, той би се зарадвал на лесно спечелени 100 лв.)

2) изпитваме намаляваща чуствителност към промяната при нарастване на нейното ниво (например печалбата от 100 лв. е добро чувство, но печалбата от 1 000 лв. е много по-малко от 10 пъти по-добро чуство)

3) хората обичат да печелят, но далеч повече мразят да губят (Канеман и Тверски твърдят, че болката от загубата на 100 лв. е два пъти по-голямата от удоволствието от печалба от 100 лв.)

Поради тези причини не е трудно да разберем хората, които увеличават залога, когато загубят пари.

Хазартът по принцип не е неморален, а нормално забавление. Имаме нужда от малките удоволствия в живота. Но в България липсва превенцията. Липсва редуцирането на хазартната реклама, която да ограничи желаещите да играят само до най-запалените. Липсва информирането на участниците с конкретни данни как почти всички в крайна сметка губят от хазарт и колко точно. Липсва активната грижа за изпадналите в зависимост.